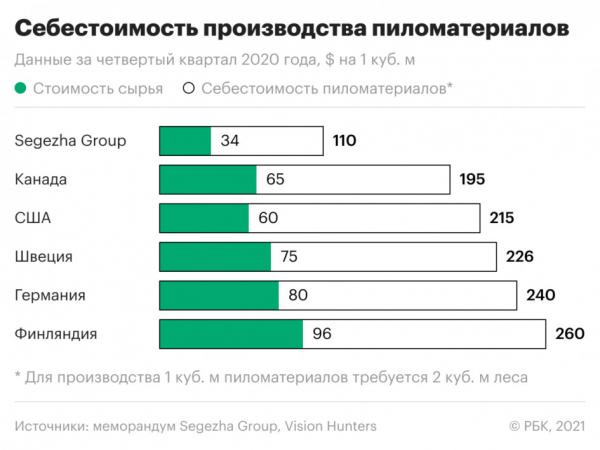

Производство досок в России оказалась вдвое дешевле, чем в США и Канаде

Себестоимость пиломатериалов Segezha, выходящей на IPO, оказалась ниже, чем у иностранных конкурентов, — $110 за кубометр против $195 в Канаде и $260 в Финляндии. Это объясняется собственным сырьем и более дешевой рабочей силой

АФК «Система»

AFKS

₽35,69

+0,37%

Купить

Фото: Владимир Смирнов / ТАСС

Лесопромышленный холдинг Segezha Group, подконтрольный АФК «Система» Владимира Евтушенкова, накануне готовящегося IPO на Московской бирже раскрыл себестоимость своей продукции.

Себестоимость производства пиломатериалов компании, которая является лидером на этом рынке в России, в четвертом квартале 2020 года составила $110 за 1 куб. м, в то время как в Западной Канаде — $195, на западном побережье США — $215, а в Финляндии — $260. Об этом говорится в информационном меморандуме (.pdf), подготовленном для потенциальных инвесторов Segezha Group перед IPO. Выпуск пиломатериалов — второй по величине сегмент бизнеса компании, принесший ей в 2020 году почти 28% выручки (около 19,2 млрд руб.). Он уступает только производству бумаги и упаковки (51,7% выручки) и обходит производство фанеры и плит (11,1%).

РБК направил запросы по поводу себестоимости их продукции представителям других крупных российских производителей пиломатериалов — RFP Group (крупнейшее лесопромышленное предприятие на Дальнем Востоке), подконтрольной Роману Абрамовичу, Александру Абрамову и Александру Фролову, группы компаний «Титан» Владимира Крупчака и Устьянского лесопромышленного комплекса Владимира Буторина (обе группы работают в Архангельской области).

www.adv.rbc.ru

Почему у продукции Segezha такая себестоимость

В 2020 году Segezha Group увеличила производство пиломатериалов на 17,4%, до 1,19 млн куб. м. Продукция компании, необходимая для строительства, производства заготовок для мебели и клееных деревянных конструкций, а также в производстве деревянной тары и упаковки, выпускается в Архангельской (Онежский лесопильно-деревообрабатывающий комбинат) и Вологодской областях (Сокольский ДОК), Карелии (ЛДК «Сегежский») и Красноярском крае (Лесосибирский ЛДК № 1). Предприятия Северо-Западного федерального округа специализируются на производстве пиломатериалов из ели и сосны, Красноярского края — из ангарской сосны, ели, пихты и сибирской лиственницы.

Segezha Group Евтушенкова объявила о планах IPO на ₽30 млрд

Бизнес

Читайте на РБК Pro

Ицхак Адизес — РБК Pro: «У россиян имидж очень хитрых людей»

Как поколение Z изменит рынок коммерческой недвижимости

Как пресечь виктимблейминг в коллективе — инструкция

РБК Pro: суды обязывают компании индексировать зарплаты. Что делать

Около 50–70% себестоимости пиломатериалов приходится на сырье (лес), говорится в меморандуме. Стоимость сырья у Segezha — $34 за 1 куб. м (для производства 1 куб. м пиломатериалов требуется 2 куб. м леса), в США и Канаде — $60 и $65, а в Финляндии — $96. «В России цены на сырье на воротах лесопильных предприятий ниже, чем в других странах, из-за более низких затрат на сбор урожая (рубку деревьев. — РБК)», — говорится в меморандуме. Согласно документу, это связано с тем, что российские компании, как правило, используют экстенсивную модель рубки в отличие от интенсивной в других странах (в частности, в Скандинавии), где активно занимаются посадкой новых деревьев и используют удобрения.

Стоимость российского сырья намного ниже, чем в других странах — мировых лидерах лесозаготовки, благодаря тому что в России невысокие ставки аренды и относительно недорогая рабочая сила, отмечает вице-президент, руководитель дивизиона «Лесные ресурсы и деревообработка» Segezha Group Евгений Баталов (его слова передала пресс-служба). У Segezha Group есть еще одно важное преимущество — недлинное логистическое плечо: компания располагает свои активы или подбирает лесную арендную базу так, чтобы заготавливать лес было максимально экономически выгодно, добавил он. «Наше ответственное отношение к лесопользованию подтверждает то, что у нас более 83% арендной базы сертифицировано по международным стандартам, что в свою очередь подтверждает, что мы производим полное лесовосстановление на всей территории, где велась лесозаготовка», — сказал он. В 2020 году на восстановление леса компания потратила 141,5 млн руб.

К тому же Segezha Group использует вертикальную интеграцию с высокой долей собственного лесообеспечения — доля собственного сырья составляет более 80%, добавляет Баталов. Ресурсная база компании на конец 2020 года достигала 9,2 млн га — это площадь лесных участков, арендуемых на условиях долгосрочной аренды.

«Основная причина такой существенной разницы в себестоимости производства пиломатериалов заключается в том, что в России значительно дешевле сырье и конечная стоимость пиломатериалов, чем на Западе», — замечает руководитель аналитической службы агентства Lesprom Network Филипп Чебышев. В последние годы в мире наблюдается рост спроса на сырье для производства пиломатериалов (пиловочник), а также растут расходы на повышение заработной платы персонала, что может привести к росту себестоимости производства пиломатериалов, добавляет он. Цена на продукцию деревообработки стабильно растет последние пять лет, указывает и Баталов, уверяя, что продолжение роста цен на сырье не окажет заметного влияния на себестоимость продукции Segezha Group.

Куда Segezha поставляет пиломатериалы

Segezha отправляет на экспорт 100% лесопильной продукции. Крупнейшие покупатели ее пиломатериалов — это Китай (48%), Египет (17%), Великобритания (8,2%), Финляндия (8,2%), Франция (5,2%) и Германия (3,2%), говорится в меморандуме. География продаж компании охватывает более 30 стран.

Китай — крупнейший в мире покупатель пиломатериалов хвойных пород. В 2019 году Китай импортировал около 28 млн куб. м такой продукции — в первую очередь из России (17 млн куб. м) и Европы (5 млн куб.), остальную часть — из Северной Америки и стран Океании.

На границе с Китаем возникли заторы из российских поездов с углем и лесом

Бизнес

Цены на пиломатериалы, импортируемые в эту страну из России, в среднем почти вдвое ниже, чем из Европы, из-за более низкого уровня обработки дерева. В 2019 году они составили около $120 за 1 куб. м для российских экспортеров и $185 для европейских, следует из данных отраслевых консультантов Vision Hunters, которые приводятся в меморандуме Segezha Group. У самой Segezha Group экспортные цены для Китая (за счет более высокого уровня обработки) сопоставимы с поставщиками из Финляндии и Швеции, подчеркивается в документе. В 2020 году они остались на уровне предыдущего года — $185 за 1 куб. м.

В итоге рентабельность по EBITDA (OIBDA) у европейских компаний от продажи пиломатериалов не превышает 15%, говорится в меморандуме «дочки» «Системы». А у самой Segezha Group общая рентабельность от всех трех основных сегментов бизнеса в 2020 году выросла на 1,3 п.п., до 25,3%.

Россия, на которую приходится около 20% мировых лесных запасов и 50% запасов северных хвойных пород, — крупнейший экспортер пиломатериалов. С 2015 по 2019 год поставки из России выросли на 4,5 млн куб. м, до примерно 27 млн куб. м, а 2020 году — еще на 2,8 млн куб. м, до 30 млн куб. м. Но рынок сильно фрагментирован (очень много мелких небольших лесопилок), на долю Segezha пришлось лишь около 4% экспорта. В 2025 году ожидается рост экспорта российских пиломатериалов еще на 5,5 млн куб. м, до более чем 35 млн куб. м, в основном за счет роста спроса в Азии и Африке, прогнозируют эксперты Vision Hunters.

Автор

Тимофей Дзядко

По материалам: